Doların yaklaşan düşüşü dünya tarafından âlâ karşılanacak

Fed’in para siyaseti duruşunu değiştirmesiyle dolar zayıflamaya hazırlanıyor.

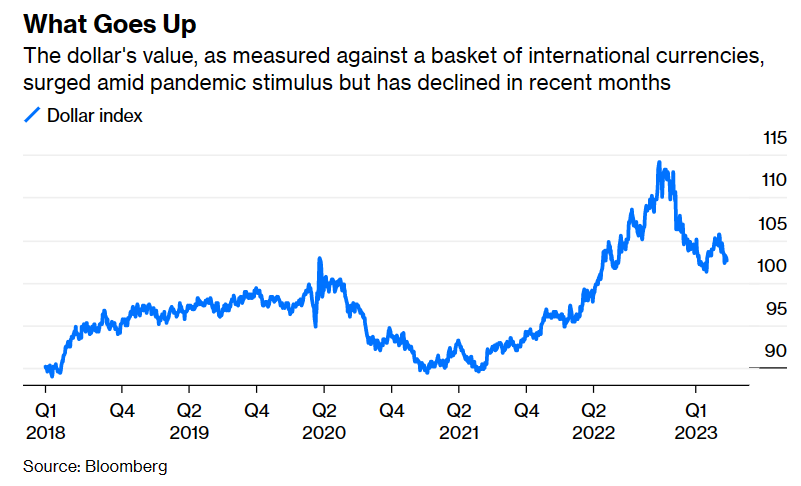

Dolar, kış aylarında parlaklığının bir kısmını kaybetti. Pandemi sırasında tercih edilen statüsünün ve dünyanın en güçlü iktisadı tarafından desteklenmesinin ikiz takviyeleri azalıyor. Artık dolar için bir öteki dayanak, Federal Rezerv’in ABD faiz oranlarını ne kadar yükselteceğine dair kuşkuların ortasında zayıflamakta, zira bir sakinlik mümkünlüğü hakkında niyetler artıyor. Doların uzun müddetli bir zayıflık devri geçirmesi olası görünüyor.

Bunun doların global rezerv para ünitesi olarak rakipsiz pozisyonu üzerinde hiçbir tesiri yok: Kral Dolar sakin bir biçimde tahtına oturmakta. Lakin doların göreli kıymeti için o kadar uygun olmayan, dünyanın geri kalanı için daha âlâ olacak, zira dolara ayak uydurmak için daha az odaklanmaya muhtaçlık duyulacak. Doların güçlenmesi, para siyasetinin enflasyonla uğraşa ait muhakkak iç ihtiyaçları ele almak için yapması gerekenlerin üstünde ve ötesinde, para ünitesi değerlemelerini desteklemek için çok büyük faiz oranı artışlarına yol açmıştı.

Bu değişim, bu on yılın birçoklarında ABD para ünitesi lehine çok fazla çarpık olan önemli bir dengesizliğin düzeltilmesine yardımcı oluyor.

Şimdiye kadar üç bankanın batışıyla şekillenen bölgesel ABD bankacılık krizi, ekonomik yavaşlamayı hızlandırabilecek cinsten bir tökezleme. Ayrıyeten, bankacılık sistemi gerilim altındaysa, bilhassa de dünyanın finansal sisteminin geri kalanına misal biçimde meydan okunmuyorsa, dolar güvenliği algısı zayıflar; Credit Suisse Group AG’nin başarısızlığı bir defaya mahsus olarak algılanıyor ve daha da değerlisi, dolara yanlışsız bir dalgalanmaya yol açmadı.

Minneapolis Fed Lideri Neel Kashkari, açık kelamlı bir şahin olarak geçen hafta sonu banka gerginliklerinin sakinlik riskini daha da yakınlaştırdığını vurguladı. 3 Mayıs’taki bir sonraki FOMC toplantısının sonucuna dair yargıda bulunmamaya dikkat etmesine karşın, Fed’in kredi sıkışıklığı risklerini ne kadar yakından izlediğini söyledi. Şu anda, vadeli süreç piyasası, resmi oranların Mayıs ayında öteki bir çeyrek puan yükselip yükselmediğine dair tartışmaları sürdüyrüyor. Beklentiler, borçlanma maliyetlerinin yılın ikinci yarısında düşmeye başlaması tarafında, bu da doların ileriye dönük fiyatlaması üzerinde büyük bir sürüklenme.

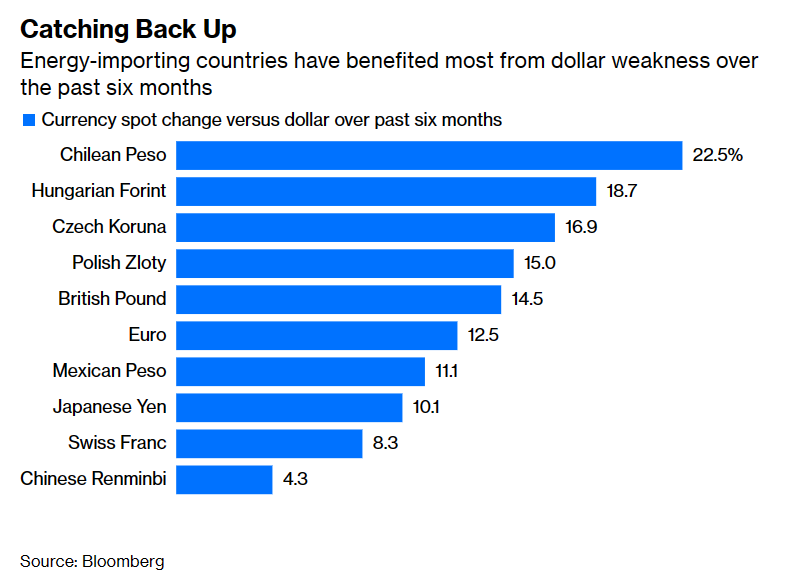

Herhangi bir döviz çifti izafî kıymetin bir kombinasyonudur ve ticari olarak en kıymetli karşılaştırma euro ile yapılır. Avrupa Merkez Bankası, 16 Mart’ta 50 baz puanlık bir artışla öne geçerken, bir hafta sonra Fed daha mütevazı bir çeyrek puanlık artışla daha inançlı oynamayı seçti. Merkez bankası faiz oranlarının beklenen yoluna ait algılardaki değişim, avronun son altı aydaki %12,5’lik karının dolar başına 1,08 avronun üzerine çıkmasına yansıdı ve geçen yıl Ağustos ve Kasım ayları ortasında ortak para ünitesinin dolar karşısında paritenin altına düştüğü 11 haftalık bir periyodu bilakis çevirdi.

Politika yapan söylemi birebir vakitte faiz beklentilerini ve döviz kıymetlerini ileriye gerçek yönlendirir. Bloomberg News’e nazaran, son ECB toplantısında, İcra Konseyi Üyesi Isabel Schnabel, daha fazla faiz artırımının mümkün olduğuna dair açık sözler için bastırdı. Lider Christine Lagarde, toplantı sonrası basın toplantısında, sadece ekonomik projeksiyonlarının hakikat olduğu kanıtlanırsa sıkılaştırma eğiliminin devam edeceğine dair kelamlı teminat verdi. Bu uyuşmazlık, ECB’nin önümüzdeki aylarda politikayı Fed’den daha büyük ölçüde sıkılaştırma mümkünlüğünü canlı tutuyor.

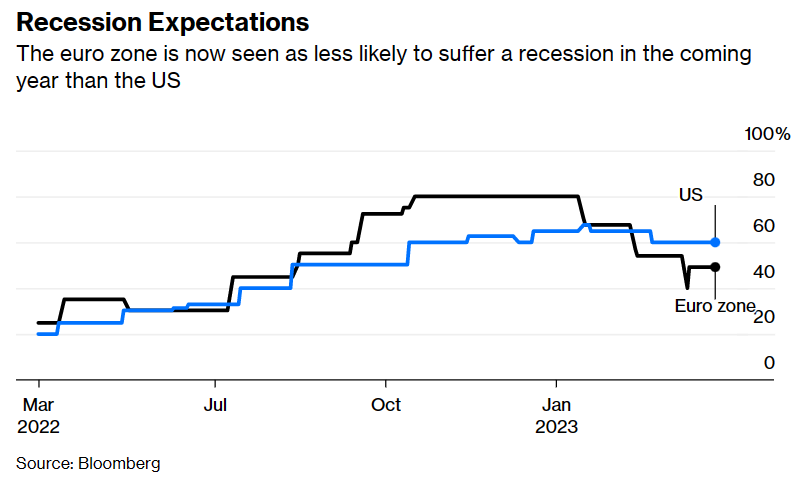

Bloomberg’in anketine katılan ekonomistlere nazaran, Euro Bölgesi’nde resesyon mümkünlüğü bu yıl neredeyse yarı yarıya azalarak %50’nin altına indi. Artık, uzun vadeli bir daralma mümkünlüğünü %60 olduğu görülen ABD’den daha düşük. Bu, Euro Bölgesi’nin pandemiden evvel sakinlik uçurumunda olduğu ve Rusya’nın Ukrayna’yı işgalinden bu yana doğal gaz fiyatlarındaki artıştan en çok acı çektiği için beklentilerin kayda kıymet bir değişimi manasında.

G10 para üniteleri ortasında yalnızca sterlin Euro’dan daha uygun performans gösterdi ve %14’ten fazla yükseldi. Japon yeni dolara karşı %10 daha güçlü. Tipik kural, Euro Bölgesi ve Japonya’nın büyük imalat ihracat merkezlerinin, eserlerinin daha ucuz görünmesini sağlayan daha güçlü bir dolardan yararlanması; lakin güç fiyatlarındaki keskin artış, onları öteki tüm hidrokarbona bağımlı ekonomilerle birebir gemiye yerleştirdi.

Bununla birlikte, nispeten daha zayıf bir dolardan en büyük çıkar sağlayanlar, Doğu Avrupa ve Güney Amerika’da oldu. Şili pesosu %22,5’lik bir kar elde etti. En geniş kazanımların, gaz fiyatlarındaki artıştan en çok etkilenen güç ithal eden ülkelerden gelmesi dikkat cazip. Dünyadaki emtia kompleksinin birden fazla dolar cinsinden fiyatlandırıldığından, lokal para ünitelerinin dolar bedelindeki kıymet çıkarı çok muhtaçlık duyulan bir soluklanma imkânı sunuyor.

Bununla birlikte, doların 2021’e kadar ve geçen yılın büyük bir kısmında keskin bir halde paha kazanması, merkez bankalarının Fed’in şartları sıkılaştırmasıyla kendi para ünitelerinin çökmesini önlemek için faiz oranlarını yükseltmek için çabaladığı için gelişmekte olan ve gelişmiş ülkelerde birçok meseleye neden oldu. Dünya, global rezerv para ünitesi için daha düşük bir bedelin yaratacağı sakinlik için minnettar olacak.

Bloomberg Opinion